マイプロテインリピーターもお得に買える最新キャンペーン!初回購入者はさらにお得な割引紹介コード(クーポン)もココからゲット!

マイプロテイン【Myprotein】初回購入者だけじゃなくリピーターもさらに安くお得な価格で購入できるキャンペーンがあるの知ってましたか?「そんなの知らなかった!」なんて損しないように最新のキャンペーンをココから確認してみてくださいね!初めての方はさらに3000円OFF割引(クーポン)がゲットできる紹介コードもコチラから!

メンズヒゲ脱毛予約する前に必見!人気最新キャンペーン割引料金などを要チェック!学割だけじゃない!

ヒゲ脱毛を始めるならまずはキャンペーン情報をチェック!人気クリニックのお得な割引や初回特典を比較して、損せずスタートしましょう。

楽天モバイル友達紹介申し込み13000ポイントの他にもさらに高額ポイントもらえるキャンペーンや特典があった!iPhone乗り換えもお得!

楽天モバイル友達紹介リンク申し込みで13000ポイントの他にも、さらに追加で高額ポイントがもらえる最新キャンペーンや特典があるのでこちらの記事から確認!加入してから「そんなお得なキャンペーンがあるなんて知らなかった!」なんて損しないように気を付けましょう。

楽天市場にはスーパーセールやお買い物マラソン以外にもお得なキャンペーンがあるのにエントリーし忘れてない?

楽天市場にはお買い物マラソンやスーパーセルの他にもお得なキャンペーンがあるのでこちらの記事から要チェック!エントリーし忘れて「ポイントもらえなかった!」なんて損しないように気を付けましょう。

楽天カード新規入会時にキャンペーンや特典を利用してさらにお得に楽天ポイントゲットしよう!

楽天カード新規入会時に楽天ポイントがもらえるキャンペーンや特典を見忘れてないかこちらの記事から確認!新規入会してから「ポイントもらい忘れた!」なんて損しないように気を付けましょう。

moppyモッピーお友達紹介の他にもさらにお得なキャンペーンでポイントをもらおう!

moppy(モッピー)をお友達紹介で新規入会するなら、その他のさらにお得な最新ポイントキャンペーンとミッションクリア条件をチェックしましょう!「そんなのお得なポイントが他にももらえるなんて知らなかった!」なんて損しないように注意しましょう。

ECナビの友達紹介から新規登録でAmazonギフト券1000円分の他に追加で1500ポイントもらえるの知ってた?

ECナビを友達紹介で新規会員登録するとAmazonギフト券1000円分の他にも追加で1500ポイントもらえるの知ってましたか?「そんなの知らなかった!」なんて損しないようにコチラから要チェック!

ハピタスお友達紹介キャンペーン新規登録2500円分ポイント紹介コードリンクはコチラ!他にもお得な人気ポイント還元あるの知ってた?

ハピタスを友達紹介キャンペーン紹介コードリンクによる新規登録入会で2500円分ポイントもらえる以外にも、お得な人気ポイント還元があります。「そんなの知らなかった!」なんて損しないように気を付けましょう。初心者おすすめポイ活!

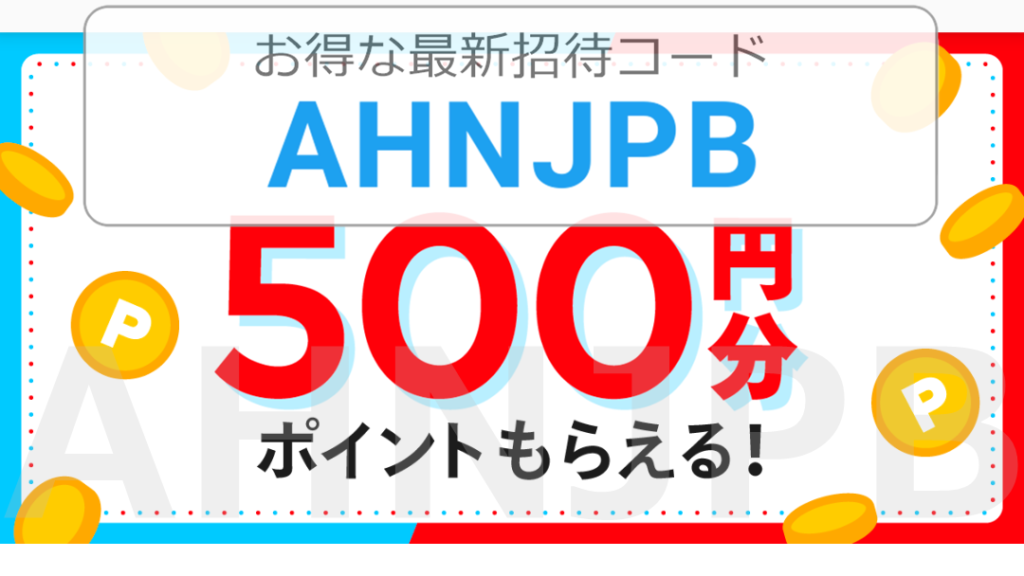

メルカリ友達招待コード【AHNJPB】はコチラから!お得な500円分ポイントを新規会員登録してもらおう

メルカリに友達招待コード【AHNJPB】を入力して新規会員登録すると、なんとお得な500円分のポイントがもらえます!「そんなの知らなかった!」なんて損しないよう注意しましょう。

PayPayペイペイ友だち紹介コード【02-CNK0S1M】で300円分ポイントもらえるキャンペーンはコチラから!

PayPayペイペイに友だち紹介コード【02-CNK0S1M】を入力して新規入会登録すれば、お得な300円分のポイントがもらえます!「そんなの知らなかった!」なんて損しないようにコチラの記事から要チェック!キャンペーン期間中までなので早めに条件達成しましょう!

さぁ、始めよう。